Buy & build som strategi

11. mai var det duket for årets andre PE for breakfast-webinar, med temaet ‘buy & build som strategi’. På webinaret deltok Christoper Parmo, CFO og COO i Verdane, og Fredrik Korterud, partner i Norvestor.

Sammen med administrerende direktør i Norsk Venturekapitalforening (NVCA), Ellen Amalie Vold, diskuterte de buy & build-konseptet fra et PE-perspektiv, og delte av erfaringene sine.

Case: Dapresy

Verdane eier i dag rundt 100 selskaper innenfor det de betegner som de tre megatrendene; digitalisering, ressurseffektivisering og software as a service (SaaS). For ganske nøyaktig fire år siden kjøpte Verdane software-selskapet Dapresy, som på den tiden hadde ca. 55 ansatte og en omsetning på rundt 60 millioner svenske kroner. På bare noen få år bygget Verdane Dapresy til å bli en global markedsleder innen Voice of the Customer-segmentet (VoC), og omsetningen økte så mye som 3200%. Hvordan fikk de det til?

– På det tidspunktet vi gikk inn i Dapresy var ikke selskapet lønnsomt, men vi så at det var god underliggende lønnsomhet til stede. I 2020 kjøpte vi i tillegg Confirmit – det mest internasjonale norske selskapet man nesten ikke har hørt om – og slo det sammen med Dapresy, forteller Parmo.

Senere samme år ble det fusjonerte Dapresy/Confirmit igjen fusjonert med svenske FocusVision, i et samarbeid mellom Verdane og oppkjøpsfondet EQT.

– Vi så at Dapresy/Confirmit og FocusVision hadde noe av det samme kundesegmentet, men en relativt liten overlapp i kundebase. Sammenslåingen av disse tre selskapene dannet derfor et større, mer lønnsomt og raskere voksende selskap, og på bare fire år har vi skapt en global markedsleder, sier han.

Case: Nomor

Norvestor har i mer enn 25 år operert i det nordiske PE-markedet. Selskapet kan vise til implementering av en rekke vellykkede buy & build-strategier, blant annet Elixia, Sortera, Crayon og Nomor.

– Det må alltid ligge en industriell logikk til grunn for at det skal være fornuftig å drive med buy & build. Det er også viktig å ta utgangspunkt i en plattform med stor P, altså starte med den naturlige lederstjernen i buy & build-løpet ditt, påpeker Korterud.

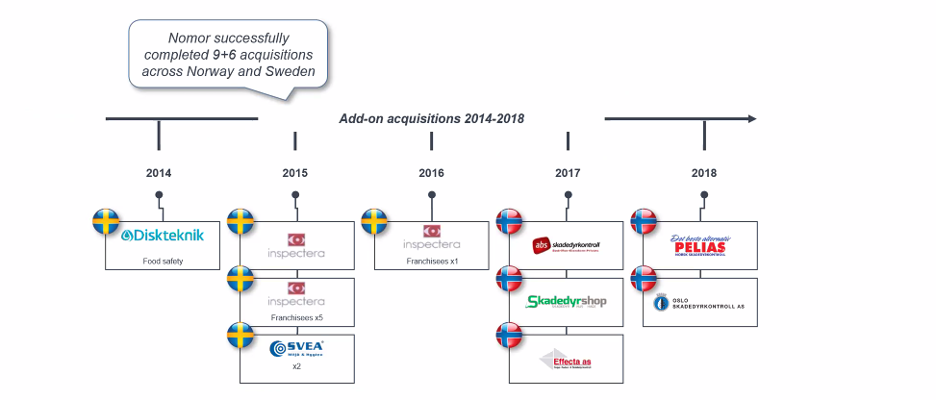

Skadedyrkontroll-selskapet Nomor var en slik lederstjerne. Norvestor gikk inn i selskapet i 2014, og målet var å skape en sterk, nordisk utfordrer innen skadedyrkontroll:

– Bransjen er veldig interessant fra et investeringsståsted, ettersom den er preget av en sterk underliggende vekst: Det blir stadig mer skadedyr i Norge som følge av klimaforandringer og økt reiseaktivitet. Da vi begynte å snuse på Nomor i 2010 hadde selskapet en klar nummer-to-posisjon i Sverige, bak den mer kjente Anticimex som på den tiden hadde 82% av markedet.

Korterud forteller at de egentlig anså Nomor som et for lite selskap for Norvestor å gå inn i, men at de tok steget etter en fire år-lang flørt. Det er han glad for i dag:

– Det ga oss en anledning til å bli godt kjent med ledelsen og kulturen i selskapet. Det er viktig, for skal du drive med buy & build er det helt avgjørende å ha en sterk og god ledelse med seg, som kan være med i videre oppkjøp, samtidig som de drifter selskapet, sier han.

I følge Korterud var ikke buy & build-strategien avgjørende i tilfellet med Nomor, men at Norvestor så at det lå et potensiale der. Mellom 2015 og 2016 gikk Norvestor til oppkjøp av de som hadde tredje, fjerde og femteplassen i Sverige, og gjennom oppkjøpet av Pelias i 2018 var Nomor plutselig blitt det tredje største skadedyrkontrollfirmaet i Norge.

– Dersom buy and build er avgjørende for lønnsomhet ville jeg absolutt vurdert å snakke med andre selskaper parallelt. I tilfellet med Nomor hadde vi tett dialog med andre kandidater, rett og slett for å få et bedre inntrykk av hva som var mulig å få til, og i dag er Nomor den fjerde største aktøren innen skadedyrskontroll i Europa, avslutter han.